房企境内融资收紧,可把握境外融资窗口

“自8月监管层面划下“三条红线”后,房企融资开始受到严格监管,到2020年10月,消息称重点房企已经收到监管部门下发的三张监测表,除了三条红线的指标之外,还要求房企填写参股未并表住宅地产项目、明股实债融资等数据,这表明此次监管为穿透式,表内表外全覆盖。

从企业融资途径来看,“三条红线”中涉及的有息负债,绝大部分为来自银行及其他金融机构的借款,在当前市场,境内和境外发债主要用于借新还旧。

有媒体报道称:“监管拟进一步收紧房地产公司发债融资。地产债发行根据存量债务控制发行规模,其中银行间市场上,借新还旧发债的额度按照70%-90%实行,具体比例会根据发行主体单笔单议进行确认。”

若该消息属实,房企境内存量债规模或将按比例缩减,境外债券预计或亦受到类似调控。

我们认为,从目前政府对地产行业的调控手段来看,整体仍是以“稳”为主,短期内不会出现过于激进的调控手段,“三条红线”的推出,更多的是影响投资机构对房企的风险评估,从而影响房企的融资节奏、募资规模及定价水平。

今年,由于全球各类资产价格走势受新冠疫情影响显著,经济基本面和金融市场均有大幅震荡,美元流动性对一二级债券市场具有全方位的影响,因此,关注疫情控制情况、分析机构资产偏好、回溯美元流动性的传导机制对房企融资具有较强的借鉴意义。

01美元流动性改善

房企修复境外融资通道

今年3月起,由于疫情造成的金融市场对全球经济态势变化的担忧,使得美元避险属性提升,叠加石油市场的剧烈波动,使金融端与企业端对现金的需求不断上升,全球对美元的需求走强。

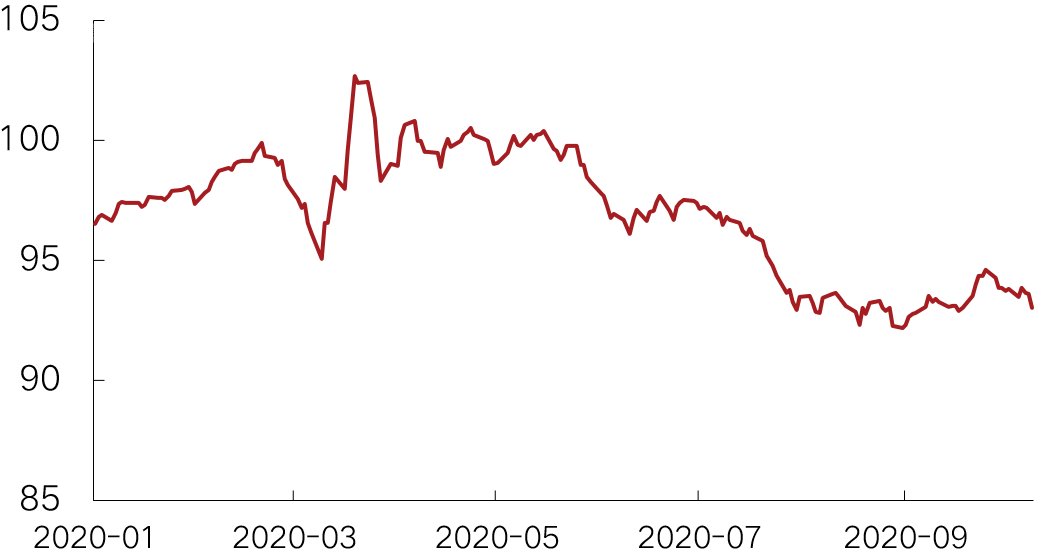

然而,由于随后美国对疫情控制的宽松,并在多项货币政策叠加后,美国利率被极度压缩,同时由于欧盟相对美国而言采取了较为积极的应对措施,这就使得市场对欧美经济复苏形成了预期差,从而导致了美元指数结束长牛走势,开始转跌,金融市场整体流动性因此提升。

在这样的背景下,房企境外融资成本也随着市场风险偏好的改变而减小。

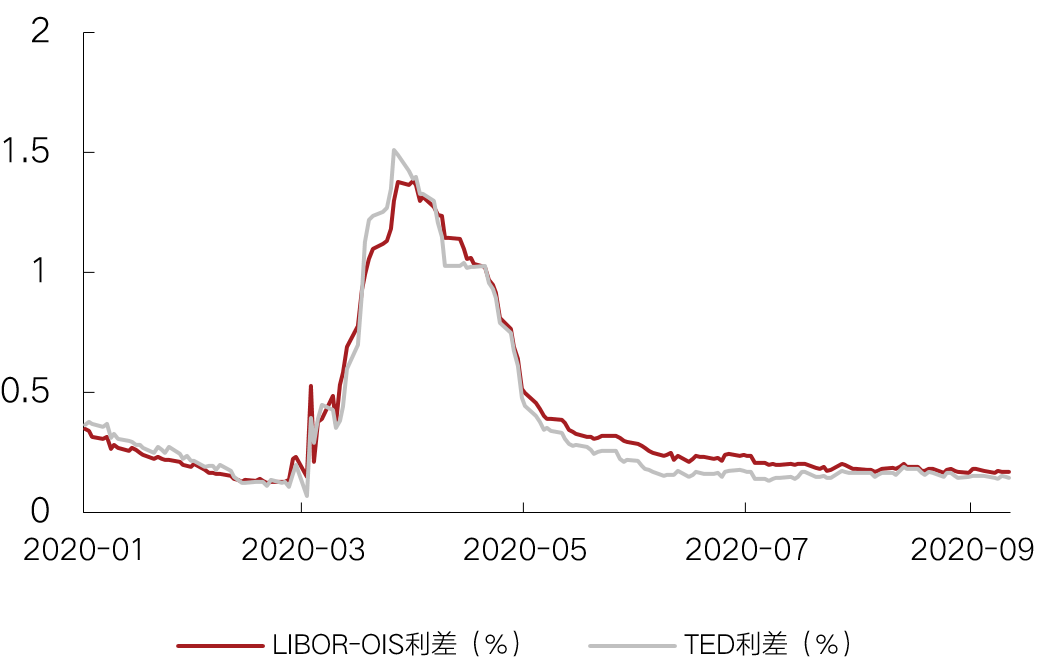

图:衡量美元市场流动性的关键指标均回到正常水平

数据来源:Bloomberg,克而瑞证券研究院

图:美元指数结束长牛转跌 数据来源:Wind,克而瑞证券研究院

注:LIBOR-OIS利差(3个月伦敦银行间市场利率LIBOR减去隔夜指数互换利率OIS)与TED利差(3个月伦敦银行间市场利率LIBOR减去3个月美国国债利率)是市场常用的两个指标。

观察中资地产债指数可以看到,克而瑞中国地产债券领先指数自3月末开始恢复上行趋势,IBOXX亚洲中资美元地产债收益率亦于2020年3月中达到峰值,此后一路下行。

随着市场逐渐回归理性,境外投资者与投资机构对中资地产债券的偏好开始回升。境外投资者不再想年初时那般对中资地产债出现系统性风险的担忧,境外投资热情逐步提升。

虽然近期境内融资收紧、“三条红线”政策、恒大融资趋紧等消息使行业收益率抬头,但趋于平稳。

图:中资美元地产债收益率5月后回调、近期回升数据来源:Wind,克而瑞证券研究院

图:克而瑞中国地产债券领先指数稳健上行

数据来源:Bloomberg 克而瑞证券研究院

02房企境内融资收紧

美元融资成重要渠道

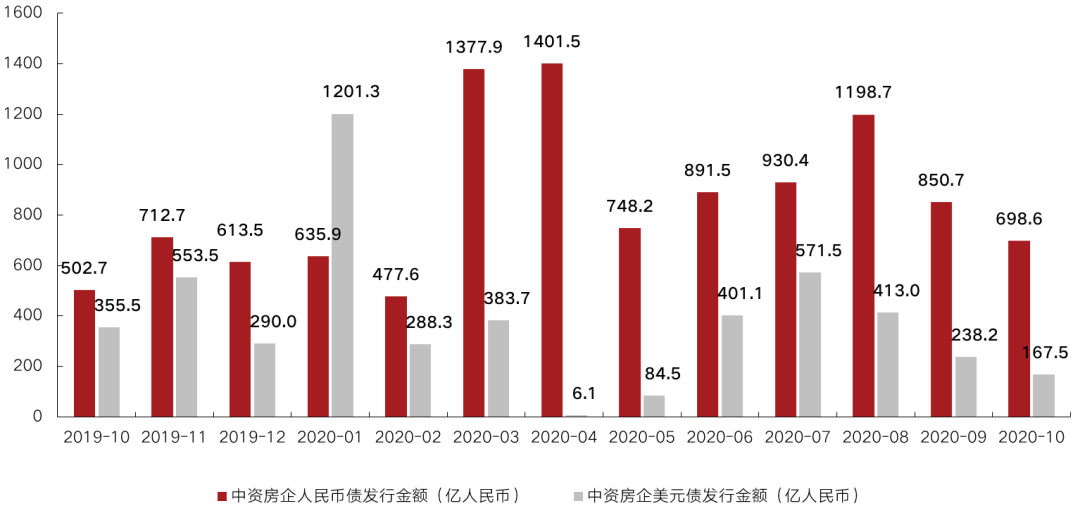

从地产债券的境内外发行情况来看,境内地产债券在今年3-4月时曾出现过一波放量,但5月后再度出现回落,境外发行占比则于6月后抬升。

这主要是因为多个融资主体开始尝试拉长融资期限、提升单票金额、压低票面成本,部分票面成本甚至为历史低位。同时,资金方也开始加码对中资地产美元的投资。

其中,优质的房企可以获得更多的安全性溢价,并获得更低的融资成本。但中小房企在发债时仍有一定的市场压力。

例如:宝龙地产发行的4.5年期2亿美元债券,初始指导价为6.50%区域,最终指导价为6.10%,票息为5.95%,此债券获超9倍超额认购;

数据显示,2020年前10月,人民币债累计同比13.4%、美元债累计同比-24.4%,结合未来3个月到期人民币债3315.0亿人民币(2019年11月-2020年1月在1693.6亿人民币)、美元债180.7亿美元(2019年11月-2020年1月在107.5亿美元),不考虑债务转嫁,我们预计今年人民币债累计发行同比在19.0%~32.6%、美元债累计同比在-22.6% ~ -15.0%。

图:6月后,美元债发行占比回升

数据来源:Bloomberg 克而瑞证券研究院

注:数据截至2020年10月27日,过往月份选用当月平均汇率,2020年10月换算时选用10月27日汇率;选用彭博BICS房地产行业下债券进行计算;不考虑回售、赎回及永续债到期;下同。

尽管从目前来看,房企年末境外到期金额不高,但未来或有将境内偿债压力转嫁至境外的可能,房企或将进一步把握境外融资窗口。

2020年前10月,房企人民币债净融资额1869.6亿人民币、美元债净融资额234.9亿美元,考虑到融资整体趋于收紧,年末月均净融资额或将出现收缩。

图:2018年以来彭博房地产行业净融资

数据来源:Bloomberg 克而瑞证券研究院

“三条红线”对房地产行业的影响是长期,从债券市场来看,其影响主要为两个方面,企业端和金融端。

对企业端来说,房企现有存量债存在新发债券时,存在按借新还旧比例打折的可能,这对房企加速销售回款、提高现金管理能力、合理控制杠杆提出了更高要求。

短期内,房企存量债大概率会继续维持当前的规模,未来房企需要寻求更多的股权类的融资,地产真股投资等新兴方式或是进一步控制有息负债的规模的主战场。

从金融端来看,“三条红线”的存在使得投资方将重新评估房企及房地产行业整体的偿债能力。市场或逐步筛选出经营能力弱、还款能力欠佳的房企。

我们认为,在疫情得到充分控制前,境内外货币宽松的趋势仍将延续,企业融资的成本将继续保持低位,投资者投资安全度将得到维持,此时选择特殊赛道的企业以信用下沉、拉长久期,将有利于投资者与奇特企业互利共存。